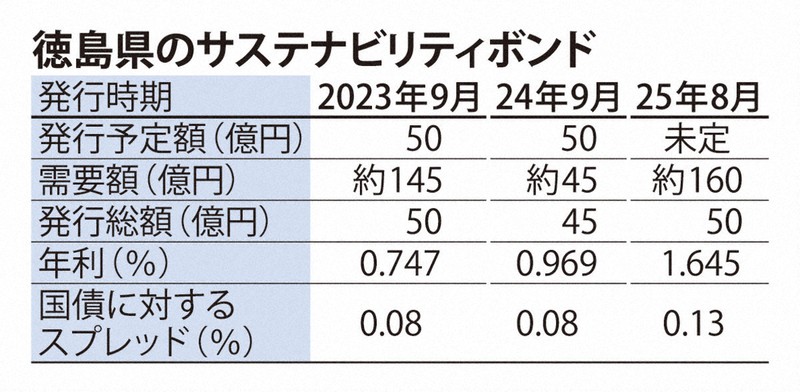

債券市場の先行きが不透明なことから発行総額を異例の「未定」としていた徳島県債のサステナビリティボンド「徳島県SDGs債」(10年債)について、県は29日に表面利率年1・645%で50億円発行すると発表した。同県債の発行は23、24年度に続き3回目。23年度実績と同額で、目標でもあった50億円発行のめどが付いた形だ。

県財政課によると、購入希望(需要額)は160億円超と23年度の1回目(約145億円)を上回った。企業や地方自治体など53の機関投資家が購入する。

表面利率は参考とされる償還期間10年の利付き国債の利率(年1・5%)に、国債より信用度が劣るのに伴うスプレッド(上乗せ)0・13%と国債償還時期との差分0・015%を足した年1・645%。

同じ8月8日に発行条件が決まった他の地方債と上乗せ利率を比べると、同じサステナビリティボンド120億円を発行する埼玉県は徳島県と同じ0・13%だが、一般債を発行する北海道、新潟県、愛知県は0・14%で、グリーンプロジェクトなどに使途を限定しているため、市場評価が高く年0・01%低くなった。徳島県の利払いは年50万円抑えられる。

徳島県のサステナビリティボンド発行を巡っては、50億円発行すると発表した24年度、債券市場の混乱などから購入希望が少なく、45億円にとどまった経緯がある。【植松晃一】

鄭重声明:本文の著作権は原作者に帰属します。記事の転載は情報の伝達のみを目的としており、投資の助言を構成するものではありません。もし侵害行為があれば、すぐにご連絡ください。修正または削除いたします。ありがとうございます。